5.VCに基づく期待企業価値算定と株式・暗号資産の相違による解析

本記事は七部構成のうちの第五回です。

まだお読みでない方は下記リンクから第一回へ

投資のプロからその企業の評価を見たいときに、その投資のプロ(機関)が出す情報はポジショントークの可能性があるためあまり参考になりません。

ではどのように投資のプロから見た企業の評価を知ることができるでしょうか?

それはプロが投資をした事実から客観視することです。

当然、プロも利益を得ることを目的として投資するため、そのexit(出口としての売却などのこと)までの利益は企業価値として評価していると裏返すことができます。

以下ではVC(ベンチャーキャピタル)を投資のプロとして説明していきます。

当然、投資のプロとはいえ必ず勝てるわけではないですが、どのような視点や戦略で投資の意思決定を行っているかを知ることはとても重要です。

下記は1ドル110円換算の計算のため、更に高い可能性もあります。

$RADARに対するVC投資

今回の$RADARを発行するにあたっての投資ケースは、2021年5月にシリーズAで調達した5.5億円と考えられます。

根拠として、この資金調達から通貨発行までわずか半年もかかっていないことが挙げられます。

通貨の発行をするまでの事前公表などは更に早く、通貨の開発期間を考えても通貨発行のための資金調達と見るのが妥当です。

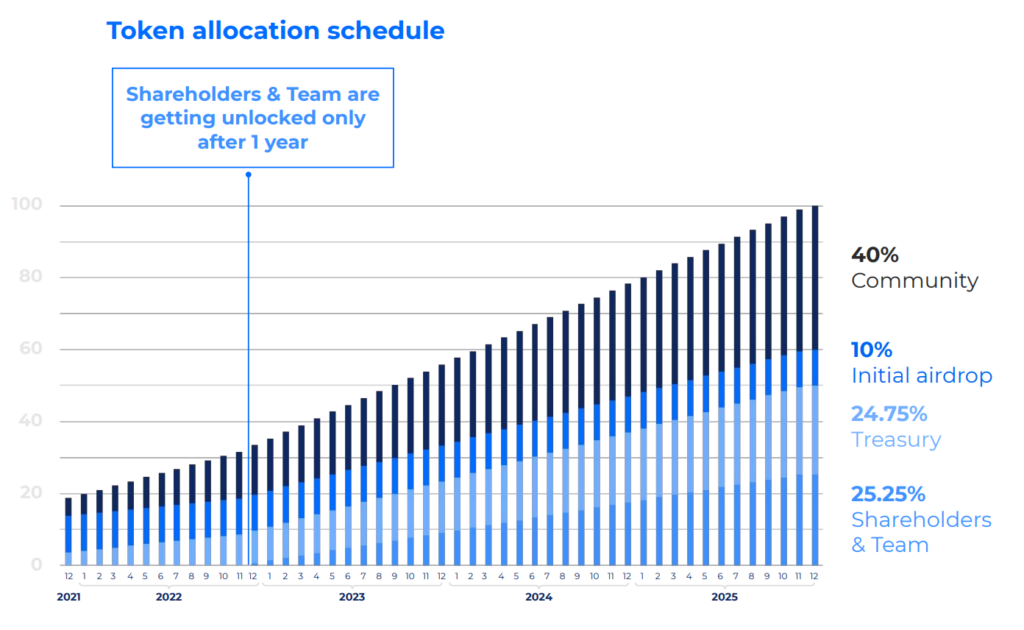

そしてこのVC投資のexit位置ですが、ホワイトペーパーの資金ロック解除より早くとも2026年以降と考えられます。

いきなり全通貨を売却した場合、市場が崩壊して損をするため徐々に売却していくことができるようトークンのロック解除は上記のスケジュールとなっており、早くても5年弱でexit可能となっています。

またDappRadarは頻繁に三年後というワードを用いていることからも、このロック解除スケジュールは半減期の翌年に起こるバブル相場での利益確定を目論んだものである可能性が高いです。

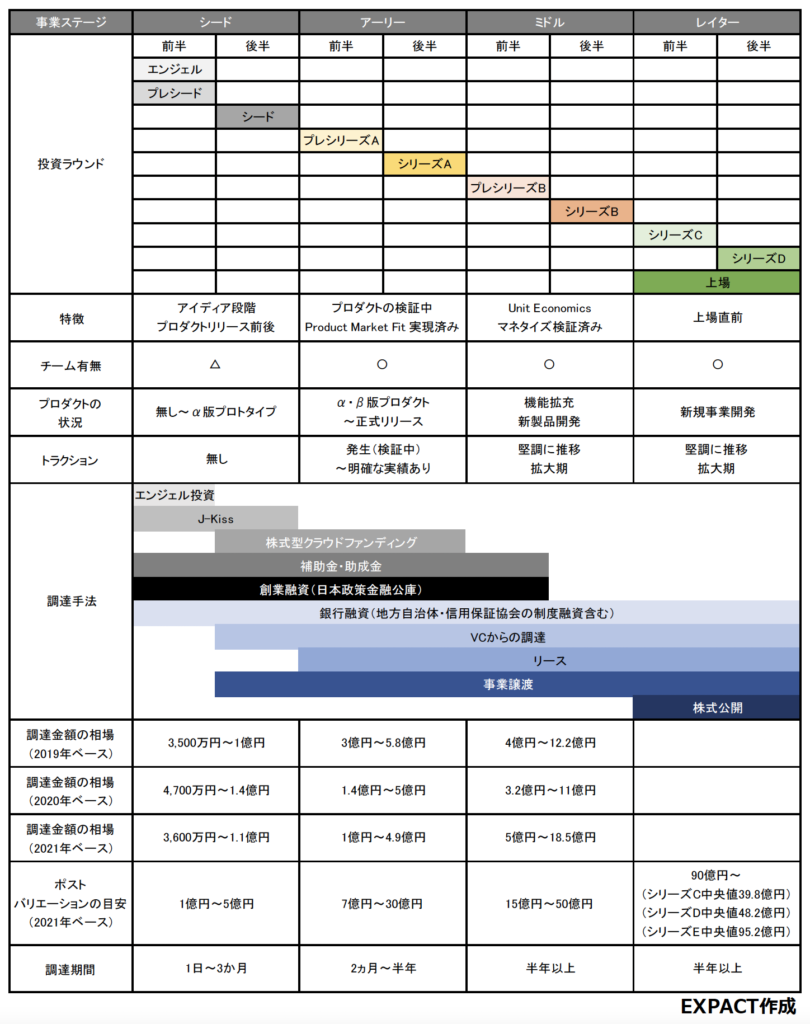

VCにおける一般的な期待収益は5〜7年で成功確率30%のアーリーでは10倍、8年〜成功確率10%のシードだと30倍が目安となっています。

参考までにヤフーCVCの方の記事を添付

つまり期待収益は5.5億円×10倍で55億円と考えることができます。

上記の国内のシリーズA期待リターン表だと30億円にはなりますが、シリーズAでは有りますが試供版のリリースといった状態ではないことなどを考えても上記の55億目安の考察の方が妥当と考えられます。

変化の激しい仮想通貨市場においてはシードに近い成功確率と期待収益と考えられることに加えて、ポートフォリオの中で成功した部類であれば一般よりも高い期待収益の可能性もあります。

補足として2018年に2億5000万円をAngel invest verlin等から資金調達した際はその不安定さからシードラウンドとされています。

VCが求める期待収益とは、通常の営業利益も考えられますが、通常のIPO・M&A・バイアウトに代わる$RADARの発行に対する受け取り部分が大きいと想定されます。

発行枚数100億枚×時価=時価総額から25.25%がteam &stakeholders分とされています。

DappRadarはここまでシード期・シリーズAの2回しか資金調達をしていないため、同様の資金調達をした一般企業の上場タイミングにおける株式保有割合を考慮すると、少なくとも6割以上はDappRadar運営の持ち分と考えることができます。

そのうち仮に残りの持ち分40%のうち、シード期投資家のシリーズAまでのリスクと期間を考慮して2倍の価値となっていた場合では、シリーズAで投資したVCの持ち分は20%となります。

つまり、team &stakeholders分である発行枚数の25.25%=25.25億枚の、更に20%=5.5億枚がシリーズAのVCが受け取る期待収益と言い換えることができます。

まとめると、5.5億枚の$RADARが55億円になっていなければならないため、$RADAR=10円はVCの成功として最低ラインと言えるでしょう。

ただし、これはガバナンストークンを現代の株式上場と比較して想定したものであり、$RADARのユーティリティトークンとしての付加価値を度外視した上での算定となることを忘れてはなりません。

Dappsが普及しても尚DappRadarが地位を維持していたのであれば、使用用途のある世界のDapps Storeの証券が、配当もほとんどない日本株式の1120位程の時価総額と同じということは現実的ではないと言えるでしょう。

まとめ

仮想通貨市場の期待値を度外視した企業価値算定だけでも今はまだ割安であり、加えて倍になるステーキングが出来る$RADARは、改めてプロの目を勘案しても、リスクが小さくハイリターンな投資と認識することができます。

また、株式の場合ではIPO若しくはM&AをexitにしているVCが多くいる中で、$RADARに関してはまだVC=プロがexitをする前から投資に参加できることはとても魅力的です。

つまり、通常の株式投資はexitしてから伸びる分を狙いますが、その前に更にexit前の収益が狙えるという状況は株式では起こり得ない事象であり、これもまた暗号資産の醍醐味と言えるのではないでしょうか?

加えて、暗号資産はバブル相場で実際の価値以上に時価総額が膨れ上がるタイミングがあるので、そこでの売却を狙えば更なる高値を目指すことができるでしょう。

ここまででDappRadarへの投資意欲は高まったのではないでしょうか。

ですが投資に絶対はありません。

もし投資をして失敗するとしたら現実的にどんな理由が考えられるでしょうか。

次は懸念点・想定されるリスクについて述べていきます。

コメント